2014年巴菲特給股東的信

致伯克希爾·哈撒韋公司的股東:

伯克希爾2014年的淨財富增加了183億美元,公司A類和B類股票的每股賬面價值增長8.3%。在過去50年中(即現有管理層接手公司開始),公司股票的每股賬面價值由19美元增長至146,186美元。年復合增長率為19.4%。

在這半個世紀裡,我們持續不斷地將公司每股賬面價值與標普500的年度回報相比較。賬面價值雖然並不精準,但卻是行之有效的追踪工具,可以衡量對企業來說真正重要的東西——企業內在商業價值。

我們接手伯克希爾的前幾十年,賬面價值與內在價值之間的關聯性遠比現在要強,那時的確如此,因為伯克希爾當時大部分資產的價值都能持續反映出當時的市場價格,用華爾街的說法就是,大部分資產是“按市價計算的(marked to market)”。

今天,我們的重心已經發生重大變化,轉向擁有和運營大型商業資產。這其中不少企業的價值要遠遠超過他們基於成本計算的賬面價值。但是無論這些企業的價值增長到多高,其賬面價值從未向上修正過。結果就是,伯克希爾公司內在價值與賬面價值的差距實質上拉大。

考慮到這一點,我們在首頁增設了一項新數據——伯克希爾股價的歷史記錄。我想強調,市場價格在短期有局限性。月度或年度的股價波動通常不太穩定,並且無法反映公司內在價值的變化。如果將時間區間拉長,股價與內在價值最終會趨於接近。伯克希爾的副主席、我的伙伴查理·芒格和我都相信,伯克希爾過去50年的每股內在價值基本上等同於公司股票的市場價值,同樣上漲了1,826,163%。

伯克希爾這一年

2014年伯克希爾在所有的主要指標上都表現尚佳,除了一項。以下是重要的發展情況:

1,我們的“五大發動機”——伯克希爾最大的五個非保險企業——在2014年的稅前淨利潤達到了創紀錄的124億美元,較2013年增加了16億美元,這些企業包括伯克希爾·哈撒韋能源公司(BHE;前身是MidAmerican能源公司)、伯靈頓北方聖太菲鐵路運輸公司(BNSF)、IMC、Lubrizol以及Marmon。

這五家企業中,只有BHE是我們在十年前買下的,這家公司當時的淨利是3.93億美元,隨後我們以全現金的方式拿下了另外三家公司,在併購第五家公司BNSF的時候,我們支付了70%的現金,剩下的通過增發6.1%的股票實現。換句話說,過去十年這五家公司每年給伯克希爾貢獻的120億美元的收益是通過稀釋少量股權實現的,這意味著我們實現了自己的目標,不僅增加了收益,還確保我們提高了每股價值。

如果美國經濟今年持續改善,我們預計這五大發動機的盈利也將有所增加,增幅可能會達到10億美元,部分原因在於這些企業另外的併購活動已經完成或者按照合同在進行。

2,2014年有一個不好的消息也是來自五大企業,但與盈利無關。這一年BNSF令許多顧客失望。這些運貨商依賴我們,我們的服務出現問題可能會對他們的生意造成嚴重的傷害。

到目前為止,BNSF是伯克希爾最重要的非保險行業的子公司,為了提升業績,我們將在2015年支出60億美元用於工廠和設備,這比其他鐵路公司一年花在這方面的費用高出將近50%,這的確是個巨大的數字,無論是與收入對比,還是與公司的淨利潤或者折舊費相比。

但是天氣原因(去年格外惡劣)依然會給鐵路帶來各種各樣的運營問題,我們的責任是盡一切可能將服務恢復到行業領先水平。這件事無法一夜之間達成,這需要增加系統運能,有時候會打斷正在進行中的鐵路營運。但是最近,我們巨額的支出已經開始顯現效果。最近三個月,BNSF的業績指標相較去年已經明顯改善。

3,我們許多中小型非保險行業公司去年掙了51億美元,2013年是47億美元。與五大發動機相同,我們認為這部分公司今年的收益也會增長。在這些公司中,有兩家公司去年淨利潤在4億美元到6億美元之間,6家在2.5億美元到4億美元之間,7家在1億美元到2.5億美元之間。這些企業的數量和收益都會增長,我們的雄心壯志沒有極限。

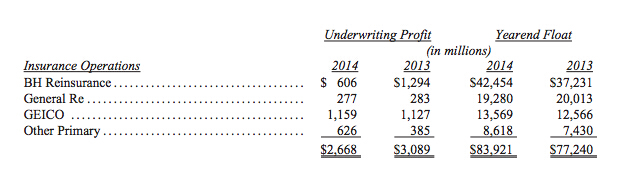

4,伯克希爾體量巨大且在不斷增長的保險業務在2014年再次取得承保盈利,這是連續12年做到這一點,而且保險浮存金(Float)實現增長。在這12年間,我們的浮存金從410億美元增加到840億美元。儘管這並不能體現伯克希爾的規模和浮存資金,但是我們可以用這些資金來投資,並由此帶來了顯著的投資收益。

同時我們的承保盈利在過去12年累計達到240億美元,包括2014年的27億美元。所有的這些都始於我們在1967年以860萬美元的價格購入National Indemnity公司。

雖然我和查理·芒格不停的找尋併購機會,我們旗下的子公司也會經常自己做一些補強收購(bolt-on acquisition: 意指一項產品(或公司)收購交易很自然地符合收購方的現有業務範圍或公司戰略)。許多子公司去年做了大量的收購,成果是豐碩的:一共31起補強收購,總耗資78億美元。這些收購的規模從40萬美元至29億美元不等。不過諸如金霸王(Duracell)之類的大型收購,可能要等到今年下半年才會結束。

如果價格合理,我和查理都鼓勵子公司進行補強收購。因為這樣能夠有效地利用資金,對接我們的現有業務,將其納入我們專業經理人團隊的管理之下。這意味著我們不需要做太多額外的工作,就可以獲得更多盈利。未來幾年我們將會進行更多此類收購。

兩年前,我的朋友Jorge Paulo Lemann問我,伯克希爾能否和他的3G資本集團聯合收購亨氏(Heinz)公司。我毫不猶豫地答應了:我明白這種合作無論從人事還是財務的角度來看都是一樁好買賣。事實也正是如此。

我必須毫無愧色地承認,亨氏在其主席Alex Behring和CEO Bernardo的管理下表現的很好,我自己也做不到這麼出色。他們對自己表現要求始終很高,遠超同行,並且從不滿足。

我們希望與3G集團進行更多合作。有的時候我們的合作僅限於財務層面,就像此前Burger King收購Tim Hortons那樣。不過,我們更希望能夠建立一種永久性的股權合作關係。不管合作形式如何,我們與Jorge Paulo都合作得很愉快。

伯克希爾還和Mars及Leucadia擁有良好的合作關係,我們也希望同其他人合作。我們的所有聯合投資活動,無論是財務還是股權合作,都是建立在友好的基礎上。

去年十月,我們收購了Van Tuyl Automotive集團。該集團有78家汽車經銷商,運行得都很出色。我幾年前見過這家公司的老闆Larry Van Tuyl。他當時就決定,如果未來他想出售公司,伯克希爾將會是不二選擇。最近,我們的交易完成了,我們如今也成了“汽車人”。

Larry和他的父親Cecil花了62年打造了這家集團,他們的一貫策略是,把所有的當地經理都吸納為公司的合夥人。正是這種互惠互利的製度安排讓他們在競爭中成為贏家。Van Tuyl目前是美國第五大汽車集團,單店銷售數據極為搶眼。

這幾年來,Jeff Rachor一直和Larry並肩管理公司,這將確保好的製度安排得以延續。全美有17000家汽車經銷商,在轉手的時候,這些經銷商的所有權需要獲得汽車生產廠家的同意。伯克希爾要做的,就是讓汽車生產商樂於將車賣給我們。如果我們做到這一點,我們就能以合理的價格買到更多的汽車經銷權,就能在不久之後打造一個規模數倍於Van Tuyl現在90億美元銷售額的業務。

在收購了Van Tuyl後,伯克希爾如今擁有9.5家財富500強企業(那0.5個是亨氏)。池子裡還有490.5條大魚,我們的線已經放出去了。

2014年,我們旗下的公司在廠房和設備上投資了創紀錄的150億美元,這是他們折舊費用的兩倍。這其中有90%的錢花在美國。儘管我們也經常在海外投資,但美國才是最大的淘金樂土。而且相比尚未開發的地方,已經被人們發掘的只是冰山一角。我和查理有幸出生在美國,我們永遠對此心懷感激。

截至去年年底,伯克希爾的員工總數(包括亨氏)達到創紀錄的340499人,較前一年增加了9754人。增加的數字裡,並不包含總部的人(只有25人),對此我深感驕傲。

去年,伯克希爾在“四大”(美國運通、可口可樂、IBM和富國銀行)投資中的持股比例均有提高。我們購買了更多的IBM股票,持股比例從2013年的6.3%增加至7.8%。同時,可口可樂、美國運通和富國銀行均進行了股權回購,這也提升了我們的相對份額。我們在可口可樂的持股比例從9.1%提升至9.2%,在美國運通的持股比例從14.2%提升至14.8%,在富國銀行的持股比例從9.2%提升至9.4%。如果你覺得百分之零點幾算不了什麼,你可以簡單地做個算數題:如果將這四家公司合在一起,伯克希爾的持股比例每提高0.1%,每年的盈利就將淨增加5000萬美元。

這四家公司業務出眾,管理團隊既有天賦,又注重股東利益。在伯克希爾,我們更希望擁有一家好公司的部分非控制性股權,而不是擁有一家二流公司100%的股權。寧選“碎玉”,不要“全瓦”。

2014年,按照股份計算,我們在“四大”的總盈利為(包含非持續性收入)47億美元(三年前為33億美元)。不過,我們向各位股東通報的利潤僅包含分紅,為16億美元(三年前為8.62億美元)。但你要明白,對伯克希爾而言,這31億美元沒有通報的利潤,每分錢都和那16億美元一樣值錢。

這些被“四大”留存的收益,通常都用來回購了公司自己的股票。這讓伯克希爾不用花一分錢就可以提高持股比例,從而增加未來的盈利。這些留存收益還被用來投資新的商機,增加公司的競爭優勢。所有這些都讓我們相信,未來幾年“四大”的每股收益將會大幅增長(不過2015年將是艱難的一年,部分是因為強勢美元)。如果這些預期收益能夠實現,伯克希爾獲得的分紅將會增加,更重要的是,我們還有很多未實現的資本收益(就“四大”而言,截至去年年底,我們未實現的資本收益高達420億美元)。

我們願意進行大量被動的非控股型投資,這種靈活的資產配置策略,讓我們相比那些局限於進行控股型投資的公司具有很大優勢。我們的投資機會是他們的兩倍。

我以前曾提到,我經商的經驗對我的投資大有裨益,而投資經驗又讓我成為一個更優秀的商人。二者總是能相互補充和促進。唯有實踐才能出真知。

我很看重兩個獨立的能力:對投資估值的能力,以及管理業務的能力。所以,我認為我們的兩個投資經理Todd Combs和Ted Weschler,每人至少應該管理我們旗下的一項業務。幾個月前,他們的機會來了。我們收購了兩家公司,雖然規模不大,但業務數據很漂亮。兩家公司合計淨資產為1.25億美元,但每年盈利1億美元。

我讓Todd和Ted各挑一家公司去擔任總裁。這樣的安排可以為我省下一些工作量,更重要的是,這個崗位將讓他們成為更加出色的投資者(也就是說,他們已經非常優秀了)。

*****************

2009年末,伴隨著市場大衰退的陰影,我們決定收購BNSF,這是伯克希爾歷史上最大手筆的收購。當時我將這筆交易稱為“對於美國經濟未來的最大押注”。

在1965年Buffett Partnership Ltd收購併控股伯克希爾之後,這種押注就屢見不鮮。查理和我總是對美國經濟繁榮前景“打賭”,儘管這種繁榮幾乎是板上釘釘的事。

事實上,在美國238年的歷史上,那些看空的人誰最終受益了?如果將現在的美國和1776年的美國相比,你肯定也無法相信自己的眼睛。在我所經歷的年代中,美國的人均產出已經翻了六倍。我的父母輩在1930年代時做夢也無法想像到我會經歷什麼。雖然許多人指責美國有這樣那樣的問題,但是我從沒有見過誰希望從美國移民出去。(如果有人願意那麼做的話,我願意出錢給他們買一張離開的單程票。)

美國金融市場的勃勃生機將繼續延續下去。獲取利潤從來不會是一件一帆風順的事情。有時候我們會對我們的政府有所抱怨,但是幾乎可以肯定的是,美國的未來會更加光明。

為了完成這個目標,查理和我希望以下面的方式增加伯克希爾的內在價值:1)不斷改善子公司基本的盈利能力;2)通過收購的方式提高子公司的盈利水平;3)採取投融方式;4)在公司價值被低估的時候回購股票;5)偶爾進行一次大規模的收購。偶爾情況下,我們也會出於對股東的考慮增發一些股票。

這些措施將會鞏固公司的實力和地位,BNSF和伯克希爾在未來一個世紀裡將依然對美國經濟起到至關重要的作用。保險行業對個人和企業來說必不可少,家庭產業和汽車產業也會繼續與日常生活息息相關。查理和我都相信,未來的世界將會由伯克希爾來定制,我們對此感到幸運並將不辱使命。

內在價值

查理和我已經多次討論過商業內在價值,我們不可能告訴你一個確切的數字(事實上,其他公司也不可能做到)。在我們2010年年度報告中,我們曾經指出過三個關鍵因素,其中一個對於伯克希爾的內在價值起到決定性意義。

以下是其中兩個關鍵因素的最新情況:2014年我們的每股投資增長了8.4%,達到了140123美元。我們在保險和投資之外的業務收益增長了19%,達到了每股10847美元。

自從1970年以來,我們的每股投資年化增長率達到了19%,盈利增長則為20.6%。這樣的表現確保了伯克希爾股價過去44年來取得類似的增速。查理和我希望能夠做到面面俱到,但我們首要目標還是增加營收。也正因此,去年我們欣然用所持的Phillips 66及Graham Holdings公司股權交換了其資產,併計劃在2015年對寶潔旗下的金霸王如法炮製。

*****************

下面,讓我們來看看伯克希爾的四項主要業務。每一項的資產負債表和營收特點都與其他業務明顯不同。所以我們將其當作四項獨立業務來呈現,我和查理對此已有共識(儘管將它們放在同一個籃子裡有顯著且持久的優勢)。如果你我位置對換,你是做報告的經理而我們是未到場的股東,我們想要獲知的信息正是我們如今要為你提供的。(當然位置對換只是假設而已!)

保險

首先是保險業務,這是公司的核心業務。自從1967年以來,保險業務一直是公司業績增長的關鍵引擎。當時我們以860萬美元的價格收購了National Indemnity 和National Fire & Marine。這筆收購對於公司的意義十分深遠,雖然其過程十分簡單。

我的朋友——兩家公司實際控股股東Jack Ringwalt來到我的辦公室表示希望出售公司,15分鐘後,我們就達成了一致。Jack的公司並沒有接受外部公司的審計,我也沒有對此做出任何要求。這是因為1)Jack是一個誠實的人;2)如果收購過程過於繁瑣的話,他可能就會放棄交易了。

收購合約就這樣完成了,雙方都沒有請律師到場。這筆交易是伯克希爾最成功的一筆交易,至今為止National Indemnity的GAAP淨值達到1110億美元,超過了全球其他所有保險公司的總和。

公司介入財產意外險的一個重要原因是其獨特的金融特性。保險公司可以先收取保費,然後支付賠償金。在極端情況下,比如工傷賠償,保險公司支付過程可能會持續數十年之久。這種先收錢後賠錢的模式可以讓保險公司擁有大量的現金,也就是所謂的浮存金。

公司可以利用浮存金進行投資並獲取收益。儘管個人保單處於不斷變化的狀態,但是整體浮存金規模通常都會和保費保持相對穩定的比例。因此長期來看,我們的業務和浮存金都持續增長。以下是1970-2014年公司浮存金增長情況:

Year Float (in $ millions)

1970 $ 39

1980 237

1990 1,632

2000 27,871

2010 65,832

2014 83,921

1970 $ 39

1980 237

1990 1,632

2000 27,871

2010 65,832

2014 83,921

對於公司而言,浮存金進一步增長是個艱鉅任務。不過從好的方面來看,GEICO和我們新的保險業務都會保持理想的增長速度。National Indemnity的再保險業務保單大幅減少導致浮存金在下降。但是即便我們的浮存金出現下滑,其速率也會十分平緩,每年下滑不會超過3%。保險業務的特性決定了我們擁有的現金資源肯定可以滿足短期的償付需求。這個優勢是伯克希爾長盛不衰的關鍵。

如果我們的保費收入超過了費用和最終償付金的總額,我們將獲得承保利潤。這增加了我們的保險浮存金產生的投資收入。當這種利潤產生時,比使用這筆意外之財更棒的是,持有這些錢能帶來額外收益。

不幸的是,所有保險公司都想實現這一令人愉悅的目標。這產生了激烈的競爭,其激烈程度常常讓整個財產保險行業以巨額損失的代價進行運營。這個損失實際上就是保險行業為持有浮存金支付的成本。儘管保險公司享受著浮存金帶來的好處,但競爭幾乎保證了保險公司的收入會繼續慘淡。和美國其他行業的公司相比,保險公司在有形淨資產上獲得的回報較低。美國長期的低利率讓浮存金獲得的利息收入有所減少,因此加劇了行業的利潤下滑問題。

正如在報告第一部分所說的那樣,伯克希爾現在已經連續12年在承保盈利的狀況下運營。這段期間內,我們的稅前利潤達到240億美元。展望未來,我相信我們將在許多年內繼續在盈利的情況下承銷保單。這是我們保險經理每日都要關注的事。這些經理知道浮存金是有價值的,但是不佳的承銷結果可能會抵消掉浮存金帶來的收益。雖然所有的保險公司都會提這一點,但伯克希爾把這一點奉為圭臬。

那麼,我們的浮存金是如何影響內在價值的?當我們計算伯克希爾賬面價值時,浮存金的總額被作為負債減掉,就好像我們明天就要將其全部支付,而無法補充。不過,將浮存金嚴格視作負債是錯誤的。它應該被看作一種循環基金。每天,我們支付舊的索賠和相關費用——2014年,我們向600萬索賠人支付了227億美元——這減少了我們的浮存金。但同時,我們每天獲得新的業務,收取保費,增加浮存金。

如果我們的循環浮存金沒有成本並且可以長期持久,那該負債的真正價值會顯著低於會計上認定的價值。永遠擁有1美元——因為新業務會替代舊的索賠——和擁有明天就將失去的1美元是兩件完全不同的事。然而,在GAAP下,這兩種類型的負債被認為是相同的。

155億美元的“商譽”資產是對這被誇大負債的一種抵消。這些商譽資產在我們購買保險公司時產生,這增加了賬面價值。這種商譽體現了我們為保險公司獲得浮存金能力支付的價格。然而,商譽並沒有實際的價值。舉例來說,如果一個保險公司維持高額的、長期的承保損失,任何賬面上的商譽資產都應被視作是毫無價值的,無論原始成本是多少。

幸運的是,伯克希爾並不是這樣。查理和我相信,我們保險公司的商譽存在真正的經濟價值,且遠超其歷史價值。當我們收購類似的保險公司時,我們會很樂意為它們的浮存金支付費用。在目前的會計製度下,這種價值永遠不會進入賬面價值。但我可以保證這是真的。這就是我們相信伯克希爾內在商業價值遠高於其賬面價值的一大原因。

*****************

伯克希爾吸引人的保險經濟模式之所以存在,都是因為我們擁有傑出的經理。他們以嚴格的操作運營難以復制的商業模式。讓我來向你們介紹幾個主要的業務部門。

首先,浮存金規模最大的是由Ajit Jain管理的Berkshire Hathaway Reinsurance Group。Ajit為別人沒有意願或能力承擔的風險投保。他的操作結合了能力、速度和果斷。更重要的是,他的思維方式在保險界獨一無二。然而,他從沒將伯克希爾暴露在不適合我們資源的風險之中。

事實上,我們在規避風險上遠比其他大型保險公司要謹慎。舉例來說,如果保險行業因天災而遭受2500億美元的損失——這一損失大約為保險業經歷過最大損失的三倍——伯克希爾作為整體依然將在該年度獲得高額利潤,因其業務線非常廣泛。我們依然將擁有充足的現金,並將在波動的市場中尋找大的機會。而其他的主要保險公司,或是再保險公司將損失慘重,甚至面臨破產。

Ajit的承銷能力無人能及。他的大腦是一個創意工廠。他一直在尋找新的業務加入目前的組合中。去年,我向你們介紹了他建立的Berkshire Hathaway Specialty Insurance (BHSI)。這將我們帶入了商業保險領域,並使我們立即受到了美國主要保險經紀和公司風險經理的歡迎。

BHSI現在由Peter Eastwood領導。他是一個富有經驗的承銷人,在保險行業受人尊重。在2014年,Peter擴大了他富有才華的部門,進軍國際業務,擴大了保險業務條線。我們重申去年的預計,BHSI將會成為伯克希爾的重要資產,將在未來數年產生數十億的業務。

*****************

我們還有另一個強大的再保險公司Gerneral Re,該公司由Tad Montross管理。

本質上,一個穩健的保險公司需要遵守四大規則:它必須(1)理解所有會讓保單發生損失的風險;(2)謹慎的評估風險發生的可能性以及其可能造成的損失;(3)設定保費。平均而言,保費需要高於可能發生的損失以及運營費用的總和;(4)願意在無法獲得合適保費的情況下放手。

許多保險公司都遵守前三條規則,卻忽視了第四條。他們無法拒絕競爭對手正在積極爭取的業務。老話說:“別人在做,我們就必須做。”這個問題在許多行業都有所體現,但在保險行業尤為突出。

Tad遵守了這四條戒律,而這體現在了他的成果上。在他的管理下,General Re的巨額浮存金一直在產生額外收益,我們預計這種情況將大體繼續。我們尤其熱衷於General Re的國際人壽再保險業務。自我們1998年收購該公司以來,該業務就一直穩定增長且保持盈利。

在我們購買General Re後不久,它受到了一些問題的困擾。這讓不少評論員——包括我自己——一度相信我犯了一個巨大的錯誤。但這已經過去很久了。General Re現在是一塊寶石。

*****************

最後,還有GEICO。GEICO由Tony Nicely管理,他18歲就加入公司,到2014年已經為公司服務了53年。Tony在1993年成為公司CEO,之後該公司表現亮眼。沒有比Tony更好的經理了。

當我1951年第一次聽說GEICO的時候,我被該公司相對於其他保險巨頭巨大的成本優勢震驚了。當時我就明白,GEICO將獲得成功,因為它值得成功。沒人喜歡買車險,但幾乎所有人都愛開車。因為開車而需要的保險是許多家庭的一筆大支出,而儲蓄對家庭來說很重要——只有低成本的保險公司才能提供這些。事實上,至少40%在讀這封信的人可以通過投保GEICO省錢。所以,暫停閱讀,登錄GEICO.Com或者撥打800-368-2734。

GEICO的成本優勢是讓該公司持續擴大市場份額的主要原因(1995年伯克希爾·哈撒韋公司剛剛收購GEICO的時候,它的市場份額是2.5%,而2014年我們的市場份額達到了10.8%)。GEICO的低成本成為了一道競爭對手無法逾越的壕溝。我們的小壁虎(gecko;GEICO的廣告形像是一隻操著倫敦口音的綠色壁虎)不知疲倦地告訴美國人GEICO如何為他們省錢。我不得不說,小壁虎有一種讓人產生好感的品質,即他工作不需要報酬。不同於任何一個人類發言人,他從不被自己的名譽沖昏頭腦,也從不提醒我們他幹得多麼出色。我喜歡這個小傢伙。

除了擁有三個主要的保險公司外,我們還有一些其他的小公司,他們大部分都還在保險業的角落辛勤地耕耘。總體而言,這些公司成長非常好,穩定地創造著承保利潤。在過去十年中,他們從承保業務賺得了29.5億美元收入,同時浮存金從17億美元增長到了86億美元。查理和我都非常珍惜這些公司和他們的經理人。

有時候這些承諾可能幾十年都不會兌現(比如一位客戶在20多歲買了一份人壽保險)。因此,保險公司履行承諾的意願和能力都很重要,即便是在付款期遇上經濟危機。

伯克希爾·哈撒韋公司在履行承諾方面無人可比,這一點在近幾年已經被世界上各個最大最資深的財產保險公司認可。這些公司都希望從規模巨大、時間超長的負債中擺脫出來。也就是說,這些保險公司希望將這些負債“割讓”給再保險公司,由於大多數負債都是因索賠出現的損失,因此他們需要一個好的再保險公司:如果一個再保險公司不能履約,原先的保險公司就會有風險。因此,如果一個再保險公司陷入資金困難,將對那些負債累累的保險公司構成很大威脅。

去年,我們簽下一個保費高達30億美元的保單,這奠定了我們的行業領先地位。我相信這個保單只遜於我們自己在2007年拿下的Lloyd's保單,其保費高達71億美元。

事實上,據我所知歷史上只有8個財險和意外險保單的單筆保費超過10億美元。沒錯,全部都是伯克希爾·哈撒韋公司出具的。其中有些合約要求我們50年甚至更久之後賠付。當保險公司需要這種類型的賠付承諾時,伯克希爾·哈撒韋是唯一能夠兌現的公司。

*****************

伯克希爾·哈撒韋公司偉大的經理人、卓越的金融能力、以及許多獨特的商業模式在保險業中形成了門檻。這些優勢是伯克希爾·哈撒韋公司的巨大財富,長遠來看,會為股東們創造更大的利益。

受監管的資產密集型業務

我們主要有兩家公司, 美國伯靈頓北方聖太菲鐵路運輸公司(BNSF)和伯克希爾·哈撒韋能源公司(BHE),他們擁有共同的特點,而這些特點又有別於我們的其他業務。所以,我們把他們的各項統計數據從我們GAAP的負債表和收益表中分離出來,在這封信中單獨來談。

這兩家公司的一大共同點是對長期受監管資產進行大量投資。這些資產部分由大規模長期債務支撐,但不由伯克希爾·哈撒韋公司擔保。這些資產並不需要我們的信貸支持,因為即使在經濟狀況惡化時,它們的盈利能力也遠超其利率負擔。比如,去年BNSF的利息償付倍數是8比1。(我們對利息償付率的定義是稅前收益/利息,而不是稅息折舊及攤銷前利潤/利息,儘管後者常用,但我們覺得有嚴重的紕漏。)

對於BHE而言,有兩個因素保證公司能在所有情況下償付債務支出。第一個對於所有公共事業項目很常見:抗衰退收益,這來自於這些公司提供的獨家服務。第二個只有少數幾個公共事業項目享有,即多樣化的收入來源,這讓我們免於因任何單一監管機構而遭受損失。最近,我們擴大了這一基礎。我們用30億美元收購了AltaLink,主營電力轉換系統,為加拿大亞伯達省(Alberta)85%的人口提供服務。通過多樣化收入來源,加上母公司的內在優勢,BHE及其公共事業部門大幅度降低了負債。這種模式讓我們的公司和客戶受益。

每天,這兩家子公司都在為美國經濟提供重要動力:

BNSF承擔了15%的城市間運輸量(按噸公里計算),無論是公路、鐵路、水路、航空或是管道。我們比以前的運輸量更大,這讓BNSF成為美國經濟循環中最為重要的一部分。

像所有其他鐵路運輸一樣,BNSF也提供高效環保的貨物運輸,一加侖柴油能將一噸貨物運輸500英里。卡車完成同樣的任務要消耗4倍的能源。

BHE的公共事業項目在11個州為零售客戶提供服務。沒有別的公共事業公司比它服務範圍更廣。此外,我們在再生能源方面也是領先的:從十年前開始,BHE提供了美國6%的風能發電量和7%的太陽能發電量。除此之外,BHE還擁有兩條管道,輸送占美國消費量8%的天然氣,還擁有最近收購的加拿大電力轉換公司,以及在英國和菲律賓的大型電力公司。我們還將在未來數十年收購和建造更多的公共事業項目。

BHE之所以能做這些投資,是因為它能留存全部收益。事實上,目前來看,去年BHE留存的收益比美國其他任何一家電力公司都要多。我們和監管部門都認為這種100%留存收益政策(retention policy)具有很大優勢。這也將讓BHE未來數年內在行業中獨領風騷。

當BHE完成這些目前在建的公共事業項目時,公司整個再生能源資產組合將花費150億美元。同時,我們還有其他傳統項目,也要花費數十億美元。只要他們能帶來合理回報,我們樂於做出這些投入。而且,我對未來的政府監管措施非常有信心。

我們的信心既來自於我們過去的經驗,又來自於我們相信社會對交通和能源有永久的投資需求。確保資金穩定流入重要項目符合政府自身利益。同時,做這些項目投資對我們也是有利的,它讓我們贏得了政府以及它所代表的人民的信任。

一如往常,去年BHE完全達到了該目標,我們的費率一直很低,我們的客戶滿意度很高,我們的員工保障也是行業內最好的。

BNSF方面的情況,就像我之前提過的一樣,2014年表現的並不好,這一年的鐵路行業令很多顧客失望,儘管BNSF近幾年的資本支出創了紀錄新高,遠超其主要競爭對手——聯合太平洋鐵路公司(Union Pacific)。

兩家鐵路公司的收入規模基本相等,但我們的貨運量更大。不過去年我們的服務還是出現了比Union Pacific更多的問題,結果就是我們失去了部分市場份額。而且Union Pacific去年比我們盈利高出的規模創下了歷史記錄。顯然,我們還有很多工作要做。

但我們也沒有浪費時間:就像我早先提到的,我們將在2015年支出60億美元以改善我們的鐵路運營。這筆錢預計將占到今年收入的26%。這麼大規模的支出在整個鐵路行業內都很罕見。我們2009-2013年平均支出佔比是18%,而Union Pacific對未來的計劃是16~17%。我們大規模的投資將很快帶來更大的運力和更好的服務,盈利也會很快改善。

下面是伯克希爾·哈撒韋能源公司(BHE)和伯靈頓北方聖太菲鐵路運輸公司(BNSF)的一些主要財務數據:

製造業,服務業和零售業情況

伯克希爾這部分的經營我將盡可能全面地敘述,首先讓我們看一下這些部門的財務摘要:

我們的收入和支出數據符合公認會計準則(GAAP)。但是上面的運營費用則是非公認會計準則的(non-GAAP),並且不包含一些採購會計項目(主要是一些無形資產的攤銷)。我們用此方法呈現這些數據是因為我和查理都認為,這些調整過的數字可以更準確地反映真實支出和利潤情況。

我不會一一解釋所有的調整,因為其中一些變化微小且不易解釋,但是一些嚴肅的投資者應該理解不同無形資產的性質。一些無形資產的價值會隨著時間的推移而損耗殆盡,而另外一些的價值卻完全不會出現損失。例如軟件,其攤銷費用就是實實在在的費用。而其它一些無形資產是不應被“攤銷”的,比如客戶關係。如果通過採購會計規則計算顯然不能反映真實情況。

在報告49頁的GAAP合規數據中,有11.5億美元的攤銷費用作為支出項被扣除。我們認為其中只有20%是“真實的”,“不真實”部分的費用曾經在伯克希爾是不存在的,但是隨著我們不斷收購公司,這些費用變得越來越大,之後也應該會延續這樣的趨勢。

在報告67頁的GAAP合規表格中給出了目前我們的無形資產。我們目前還有74億美元的無形資產有待攤銷,其中41億美元將在未來五年中攤銷完畢。當然,最終所有非真實成本將全部被沖銷。到時財報上的盈利將增長,儘管真實的盈利可能是持平的。

但我們想強調,折舊費是不同的:我們上報的每一分折舊費用都是真實成本。這一點也適用於其他大部分公司。如果公司CEO把EBITDA(未計利息、稅項、折舊及攤銷前利潤)作為估值指南來兜售,他們多半是在說謊。

我們的公開收入報告仍將遵照GAAP準則。但為了貼近現實,你要記得把我們上報的大部分攤銷費用加回來。

*****************

回到我們製造業、服務和零售業的眾多業務上,我們出售的產品涵蓋面甚廣,從棒棒糖到飛機不等。以未加槓桿的有型資產淨額計算,其中一些行業的業務受益於良好的經濟形勢,實現的稅後利潤高達25%至逾100%。其他一些行業的利潤在12%至20%間。不過,有幾家公司的回報非常差,這是我在資本配置時犯下的一些嚴重錯誤。我並未被誤導,只是在評估公司和產業的經濟動態時犯了錯誤。

幸運的是,我一般情況下只在相對較小的收購決定上犯錯。我們的大宗收購案表現普遍不錯,個別案例則是非常不錯。但我在購買公司或股票時依然會犯錯,並非所有事情都按計劃運轉。

若從單一公司實體來看,這一集團內的公司都是優秀企業。儘管他們持有大量超額現金,且幾乎沒有舉債,但他們2014年平均有形資產淨額達到240億美元,稅後掙得18.7%的利潤。

當然,如果是在價格過高的時候買入,良好經濟形勢下所做的交易可能是一筆不佳投資。我們為大部分業務的有形資產淨額支付了大量溢價,這筆開支在我們公佈的數據中有所反映。不過我們為此投入的資本獲得了可觀的回報。而且,這些業務的內在價值總體來說超出了它們的賬面價值,這部分溢價相當不錯,而且很可能會擴大。即便如此,保險業和受監管行業的內在價值和賬面價值差距還是很大。而這才產生了真正的大贏家。

*****************

在這個集團,我們有太多公司想要一一評論。而且他們目前與潛在的競爭對手都會讀這份報告。在一些業務上,如果其他人知道了某些數字,我們可能失去競爭優勢。因此對於那些對伯克希爾·哈撒韋估值沒有實質性影響的業務,我們就不披露那些非必要數據了。不過你可以在97-100頁上找到我們業務運營的大量細節。

金融和理財產品

今年這一領域包括了Marmon規模可觀的租賃業務,其業務包括有軌車、集裝箱和起重機租賃。我們還重述了過去兩年的狀況以反映該調整。我們為何這麼做?我們一度擁有Marmon控股旗下大量的少數股權,因此我認為把公司的所有業務都放在一起更易理解。但如今我們實際上已擁有Marmon 100%的股權,因此我認為,把Marmon的租賃業務包含在這一章節裡,能讓你對我們不同業務有更多洞見。

我們其他的租賃業務是由CORT(家具)和XTRA(半掛車)進行的。這些公司都是行業先鋒,且隨著美國經濟走強,他們的收入已大幅增加。這兩家公司在新設備上投入的資金比他們許多競爭者都多,而這正帶來回報。

Kevin Clayton再次帶領全美最大的住房建築商Clayton Homes取得了行業領先的成績。去年,Clayton售出了30871套房,約占美國人購買預製房總數的45%。當我們在2003年以17億美元價格買入Clayton時,其市場份額僅為14%。

Clayton收入的關鍵在於該公司擁有的130億美元按揭貸款投資組合。在2008年和2009年金融危機時期,當房地產融資枯竭時,Clayton有能力維持放貸是因為有伯克希爾·哈撒韋的支持。事實上,在金融危機時期,我們為自己的公司提供資金的同時,還在持續為競爭對手的零售銷售提供資金。

Clayton的許多藉款人都是低收入者,信用一般。但因公司明智的放貸操作,其投資組合在經濟衰退時期也表現良好,這也意味著我們的借款人中,相當高比例的人都保住了自己的房子。在許多情況下,我們藍領借款人的信譽被證明要遠好於高收入者。

在Marmon的有軌電車業務中,租賃利率在過去幾年裡顯著改善。但該業務的性質是,我們每年僅有20%左右的租賃合同到期。因此,定價上漲只會在我們的收入上逐步反映出來。不過這是個強勁的趨勢。我們總計10.5萬輛車的車隊包含大量的油罐車,但只有8%用於運輸原油。

還有一件重要的事情你們需要知道:不像許多其他租賃商,我們自己生產油罐車,每年約生產6000輛。我們把油罐車從生產線轉移至租賃線,不會計提任何利潤。因此從財務報表上看,我們的車隊價格低廉。該數字與“零售”價格的差距只會通過每年小額的折舊費用,慢慢反映在我們的收益中。因為上述及其他原因,Marmon車隊的價值遠高於財報上的50億美元這個數字。

投資

以下是截至去年年末,伯克希爾投資的市值最大的15只普通股。

伯克希爾還有一個主要的股權投資並未計入上表:我們在2021年9月以前任何時間都可以以50億美元的價格買入7億股美國銀行的股票。在去年年末,這些股票市值是125億美元。我們可能會在期權到期日之前才行權。同時,我們的投資者必須意識到,美國銀行實質上是我們的第四大股權投資,並且是我們極為重視的一項投資。

*****************

細心的讀者將注意到,Tesco去年年末還在上面這個列表裡,但現在已經不在了。我很慚愧,一個細心的投資者應該更早賣掉Tesco的股票。我們在Tesco股票上太拖拉,這是個巨大的錯誤。

到2012年年末,我們持有4.15億股Tesco。Tesco在當時和今天都是英國最大的食品零售商,它在其他國家也做的不錯。我們這項投資的成本是23億美元,其市值和成本接近。

2013年,我遺憾的發現Tesco當時的管理層賣掉了1.14億股自己持有的公司股票,賺了4300萬美元。我的Tesco股票賣得太慢,造成很大的潛在損失。

2014年,Tesco的問題不斷加劇。公司股價下跌、利潤率下滑,財務問題顯現。在商業世界裡,壞消息總是連環出現:你在廚房裡看到一隻蟑螂;隨著時間流逝,你就會看到這只蟑螂的親戚。

我們去年全年賣光了Tesco的股票。我們稅後的損失是4.44億美元,約為伯克希爾淨值的0.2%。過去50年,我們只有一次投資損失超過我們淨值的2%;此外還有兩次投資損失超過伯克希爾淨值的1%。這三筆投資都發生在1974-1975年,當時我們將那些股票賤賣,以買入其他更便宜的股票。

*****************

我們的投資業績一直不錯,這搭了大環境的順風車。1964-2014期間,標普500指數從84點漲到2059點。如果計算複利,標普500產生的總體回報是11,196%。同期,美元的購買力下跌了87%。

對於投資者而言,美元和美股表現的差異,傳遞出一個非常重要的信息。我們2011年年報中提到,投資就是把現在的購買力轉移給別人,同時合理預期未來獲得更多的購買力(扣除名義收益徵稅後)。

過去50年的經驗顯示,將錢投資在一系列分散的美國公司裡比購買與美元相關的債券更為安全。再之前的50年裡(包括大蕭條和兩次世界大戰),這一經驗也適用。投資者要記住歷史。在某些意義上來說,這條經驗也適用於下個世紀。

相對於現金而言,股票波動性總是更大。但長期來看,以貨幣為基礎的投資工具,要比一個分散的股票投資組合風險高得多。當然,後者所需的管理費和手續費不能太高。在商學院裡,很少有人教授這一觀點。商學院多半將波動性和風險劃等號。雖然這種書生氣的假設讓教學更容易,但這是錯的:波動性和風險不是一回事。一些流行的公式,將學生和投資者領入歧途。

當然,短期持有股票(比如一天、一周或者一年),相對於持有現金相關的投資風險要高得多。這對於一些投資者而言是很重要的。比如,資產價格下降可能威脅到投行的生存,因為價格大跌可能迫使他們賣出證券,進一步打壓市場。此外,任何對資金有短期需求的投資者都應該保留適當的錢在國債和銀行存款裡。

大部分投資者都可以、也應該把投資時限設置為數十年,短期的價格變動是不重要的。他們應該關注長期購買力的增加。對於這些投資者,在一段較長的時間裡,購買一個分散的多樣化投資組合,比持有美元債券要安全的多。

相反,如果投資者害怕價格波動,錯誤的把它視為某種風險,他反而可能會做一些高風險的事。你們回憶一下,六年前有權威人士警告股價會下跌,建議你投資“安全”的國債或者銀行存單。如果你真的聽了這些勸告,那麼現在只有微薄的回報,很難愉快的退休了。(標普500指數當時低於700點,現在約為2100點。)如果他們不擔心毫無意義的價格波動,當時買了一些低成本的指數基金,現在的回報能保證有不錯的生活。因為這些基金不但股息在增加,本身的價格也在上漲(當然這其中也有很多起伏)。

投資者本身的行為可能會讓持有股票變成某種高風險行為,許多人都有這個問題。積極的交易,試圖“抓準”市場的波動,不充分的多元投資,向基金經理和顧問支付不必要且高昂的費用,用借來的錢做投資,這些行為都可能會摧毀你的豐厚回報。如果你一直持有的話就不會有這些風險。投資者不應該用借來的錢投資,因為市場中任何時候都有可能發生意想不到的事情。沒有哪個經濟學家、顧問、電視評論員——當然包括我和查理——能告訴你高風險事件什麼時候發生。所謂的預測家能填滿你的耳朵,但是永遠不能填滿你的錢包。

以上列出的“投資原罪”並不只是說給那些“小傢伙們”聽的。大型機構投資者群體,通常也會跑輸簡單的指數基金投資者。其中一個重要的原因就是費用:許多機構投資者向諮詢機構支付巨額的費用,而這些機構推薦了費用高昂的經理。這是一場愚蠢者的遊戲。

當然,也有一些投資經理非常優秀,但從短期看難以辨別是運氣還是天才。許多投資顧問索取高額費用的本領遠遠高於提供高額回報,事實上他們的核心競爭力是銷售能力。不管是大投資者還是小投資者,與其聽他們的花言巧語,不如讀一讀Jack Bogle寫的《The Little Book of Common Sense Investing》這本書。

幾十年前,格雷厄姆在反省投資失敗的教訓時,引用了一句莎士比亞名言:“親愛的布魯圖斯,錯誤不在星星,而在我們自己。”

股東大會

本屆大會將於5月2日(週六)在CenturyLink中心召開。去年有3.9萬人出席會議,創下歷史記錄。我們預計來參加本次50週年慶典的人數將再創新高。會議中心將在當天上午7點開門。

伯克希爾的才女Carrie Sova將再次負責安排大會安排。六年前24歲的Carrie作為秘書加入了我們公司。四年前我邀請她負責年會,這是一個艱鉅的任務,需要高超的技能,她接受了挑戰。Carrie鎮定機智,善於啟發同事表現出最好的一面。她得到了我們總部辦公室所有工作人員的幫助,會讓我們所有股東享受一個充實和有趣的周末。

沒錯,我們還會向出席大會的股東出售我們的產品。事實上今年我們還會延長採購時間。CenturyLink中心從5月1日週五中午12點到下午5點開放,在會議日上午7點到下午4點開放。你們多買一點東西,查理會很高興的。

週六早上6:20, Norman和Jake這兩頭體重為一噸的得克薩斯長角牛,將穿越CenturyLink中心門前的第十大街,牛背上坐著兩位兼職牛仔的Justin Boot公司高管。後面是一輛由四匹馬拉著的富國銀行馬車。伯克希爾哈撒韋公司已經有了飛機、火車和汽車。把馬車牛車加入我們的組合,我們就是一家大而全的交通公司了。

週六上午7:30,我們將舉辦第四屆國際扔報紙挑戰賽,按照傳統,投遞目標仍是35英尺之外的一個克萊頓之家(Clayton Home)門廊。我記得我少年時做報童,曾經投遞過50萬份報紙。所以我認為自己水平相當高。挑戰我吧!嘲笑我吧!打敗我吧!我會為打敗我的人買一份Dilly Bar酒。報紙有36到42頁,你必須先把它們折好(不准用橡皮筋)。我還會為那些12歲或者小於12歲優勝參賽者設特別獎。Deb Bosanek將擔任裁判。

8:30會放映一部關於伯克希爾公司的新電影。一小時後,我們將開始問答環節,一直持續到下午3:30結束。中午將在CenturyLink中心午餐。下午在短暫的退場之後,查理和我將在下午3:45召開年會,會議時間通常持續一個半小時。

購物採購區設在194300平方英尺的會議大廳各處,有數十種伯克希爾公司的產品供購買。如果你們週五沒有買夠,那麼可以在查理講話的時候溜出去買,盡情享受我們的特價商品吧。別忘了BNSF的鐵路模型,儘管我已經84歲了,但它仍讓我激動。

去年的銷售創下了記錄。在周六9小時內,我們售出了1385雙Justin boots皮靴(23秒一雙),13440磅See's糖果,7276雙Well Lamont工作手套,1萬瓶亨氏番茄醬。亨氏有一個新的芥末產品,我推薦你今年芥末和番茄醬都買。由於今年周五就開賣,我預計銷售將再創紀錄。

我們的跑鞋公司Brooks,將提供一款紀念版跑鞋。你可以穿著它參加第二天早上8:00舉行的第三屆“伯克希爾哈撒韋5公里”比賽。全部細節在會議指南中都有,你將有機會與伯克希爾公司的經理、董事和合作夥伴一起參加跑步比賽。

全美最頂級的保險顧問將出現在GEICO展台區。我們的股東通常能享受到8%的優惠。有一點需要注意的是,折扣不能疊加,如果你本身就屬於某個能享受某種優惠的團體的話,你可以帶上自己的保單到現場來,這真的能為你省很多錢。

記得看Bookworm的展台,這裡會有35種書籍和DVD,其中不少新書。去年許多股東買了Max Olson整理的從1965年開始的巴菲特股東信合集,今年他將推出更新版。另外,我們還會推出一本物美價廉的紀念我們50週年的書。我們還在進行各種歷史整理工作,包括某些來自19世紀的文件材料。

附件中的材料包括了幫助你參加本次會議和其他活動需要準備的各種資料和許可文件。屆時飛機票可能會因為人多漲價。如果你從很遠的地方來,你可以比較到堪薩斯城和到奧馬哈的機票。堪薩斯到奧馬哈的車程約為2個半小時,如果你打算租車的話,買到堪薩斯的機票可以省下一大筆錢,估計約為1000美元。把錢省下來到我們這里花。

在72大街Dodge和Pacific之間的Nebraska Furniture Mart百貨公司,屆時會有一場“伯克希爾週末”打折大會。去年在會議的那一周,該店銷售額創下了4048.1817萬美元的記錄。(平常該店一周銷售額約為900萬美元。)

為了獲得伯克希爾在內布拉斯加州家具市場(NFM)的折扣,你需要在4月28日週二至5月4日週一期間(含這兩天)購物,同時必須出示你出席股東大會的證件。這段時間的特殊折扣甚至適用於多家知名製造商的產品。他們通常不打折銷售,但為了我們的股東周末,他們破例給予折扣。我們感激他們的合作。

NFM的營業時間是周一至週五上午10點至晚9點,週六上午10點到晚9點30分,週日上午10點至晚8點。週六下午5點30分至晚8點,NFM會舉辦一場野餐會,會邀請各位股東參加。

我們會在Borsheims珠寶店再次舉行兩場股東專屬的活動。第一場是5月1日週五晚6點至9點的雞尾酒招待會。第二場是5月3日週日早9點至下午4點的大型售賣活動。週六我們還會開到晚6點。近幾年,我們這種活動的三日銷量超過了每年12月全月銷量,而12月往往是珠寶商銷售業績最好的月份。

屆時整個週末,Borsheims會人潮洶湧。因此,為便於你安排,我們將股東優惠價的時段設定為4月27日週一至5月9日週六。在此期間,請出示出席會議的證件或代理委託書證明你是伯克希爾的股東。

週日,在Borsheims外面的購物中心,來自達拉斯的優秀魔術師Norman Beck會為觀眾表演。此外,我們會邀請兩位世界頂級橋牌大師Bob Hamman與Sharon Osberg當天下午與股東們玩橋牌。千萬別和他們玩牌賭錢。

我的朋友Ariel Hsing週日當天也會去購物中心,和大家打乒乓球。我認識Ariel時她只有9歲,那時我打乒乓球連一個球都贏不了她。現在她已經在普林斯頓大學念大二,代表美國參加過2012年的奧運會。如果你不介意在她這樣的奧運選手面前班門弄斧,想和她切磋下球技,那天下午1點就可以開始了。比爾·蓋茨和我都會上場和她較量一番。

週日(5月3日),Gorat's與Piccolo's兩家餐館會再次向伯克希爾的股東開放。他們都會開到當晚10點,Gorat's當天下午1點開門,Piccolo's當天下午4點開門。這兩家餐館都是我的最愛,週日晚上兩家我都會光顧。請記住,4月1日起預訂Gorat's請撥打402-551-3733(4月1日以前不是這個號碼),Piccolo's的訂餐電話是402-346-2865。在Piccolo's可以點特大號的根汁汽水加冰淇淋球作為飯後甜點。小姑娘才點小份呢。

我們會再次邀請同樣三位財經記者主持會議的問答環節,他們會向查理和我提出股東用電郵發來的問題。這三位記者及其電郵地址分別是:為《財富》雜誌效力60年於去年離休的Carol Loomis,郵箱為:cloomis@fortunemail.com;CNBC的記者Becky Quick,郵箱為:BerkshireQuestions@cnbc.com;和《紐約時報》的記者Andrew Ross Sorkin,郵箱為:arsorkin@nytimes.com。

三位記者每人會在那些提交的問題中選擇六個他/她認為最有趣又最重要的提問。記者們告訴我,如果你不是在最後一刻才提交問題,每封郵件提問未超過兩個,而且問題既簡潔又和伯克希爾相關,就最有可能被選中。(你可以在郵件中告訴三位記者,如果問題被選中,你是否希望他們公開自己的名字。)

我們還會邀請由三名研究伯克希爾的分析師組成的分析師團隊。今年保險業的專家將是Dowling & Partners的Gary Ransom。保險業以外的問題將來自Ruane, Cunniff& Goldfarb的Jonathan Brandt、晨星公司的Gregg Warren。我們希望分析師與記者提的問題能讓我們的股東更了解他們的投資。

對那些將被問到的問題,查理和我都不會得到任何線索。當然,有些問題會很難回答,可那正是我們樂意的方式。我們希望他們能問至少54個問題,每位分析師和記者都將提6個問題,剩餘的18個將由觀眾來提。去年我們總共回答了62個問題。提問的觀眾會由11次抽籤選出。抽籤在年會當天上午8點15分開始。主分會場將佈置11個麥克風,每個麥克風區域將有一次抽籤機會。

既然談及了股東想要知道的問題答案,那麼我來提醒一下,查理和我相信,所有的股東都應當在同一時間接收到伯克希爾發布的新消息,也應當擁有足夠的時間來對其進行分析。那正是我們試圖在周五晚間或週六早間發佈公司相關數據的原因,也正因此,我們的年度股東大會也選擇在周六召開。我們不與大型機構投資者或分析師進行一對一的談話,我們對待他們與對待所有股東都是一樣的。

在開會時,我們將得到數以千計奧馬哈居民和生意人的幫助,他們希望各位在這裡度過一段開心的時光。今年,由於預計出席會議的人數將創歷史新高,我們擔心會出現酒店房間不足的情況。為了解決這個問題,Airbnb(住宿服務網站)為此付出了特別努力,向我們提供了會議期間與會者所能選擇的酒店房間清單。Airbnb的服務給予了希望在奧馬哈鎮短暫停留一晚的股東極大幫助。去年股東大會期間,有一些酒店就要求住宿的客人最少支付三晚的房間費用,那相當昂貴。對於預算緊張的參會股東來說,應當提前在Airbnb網站上查看住宿信息。

我經常讚揚我們的運營管理人員所做出的工作成績。他們是真正的全明星,他們像對待自家唯一擁有的資產那般對待自己的工作。我相信,我們的管理人員也是以股東為導向的。

多數管理人員在工作上並非是為了追求金錢。他們喜歡在工作中贏得“全壘打”,對他們來說,工作的樂趣幾乎就等於他們獲得的薪水。然而,同樣重要的還有那些與我並肩作戰的24位總部辦公室員工。這個團隊有效地處理了SEC與其他監管機構提出的大量要求,填寫了多達24100頁的聯邦所得稅申報表,審查了3400項州稅收申報,回答了無數股東和媒體的問題和質詢,發佈公司年度報表,準備全美最大規模的上市公司年度股東大會,與董事會進行協調——這樣的例子數不勝數。

他們幹勁十足且異常高效地解決了所有這些問題,我的生活因此輕鬆愉快。他們的努力已經不局限於跟伯克希爾嚴格相關的活動:去年他們組織來自40所高校(從200所候選學校中篩選出)的學生代表來奧馬哈,跟我進行了一天問答。他們還處理我收到的各種邀請,安排我的行程,甚至幫我買漢堡和(蘸著亨氏番茄醬的)薯條作午餐。沒有哪個CEO能有更好體驗了;我真的每天都想跳著踢踏舞去上班。

去年年度報告中,我們摒棄了延續48年的“沒有照片”政策,發布了一張總部員工聖誕節共進午餐的照片——誰說我不知變通來著?當時我沒有提醒他們這張照片會對外公開,所以他們未著盛裝。今年就不同了:你將在報告首頁看到我們總部團隊正式對外時的樣子。不管他們穿著如何,他們的工作表現都令人驚嘆。

就在5月2日,來跟他們會面,並享受我們的投資者狂歡派對吧。

2015年2月27日

沃倫·巴菲特

董事會主席

留言

張貼留言